海欣:2021亏损3443万元,行业竞争加剧影响销售

调味食材 2022年04月26日

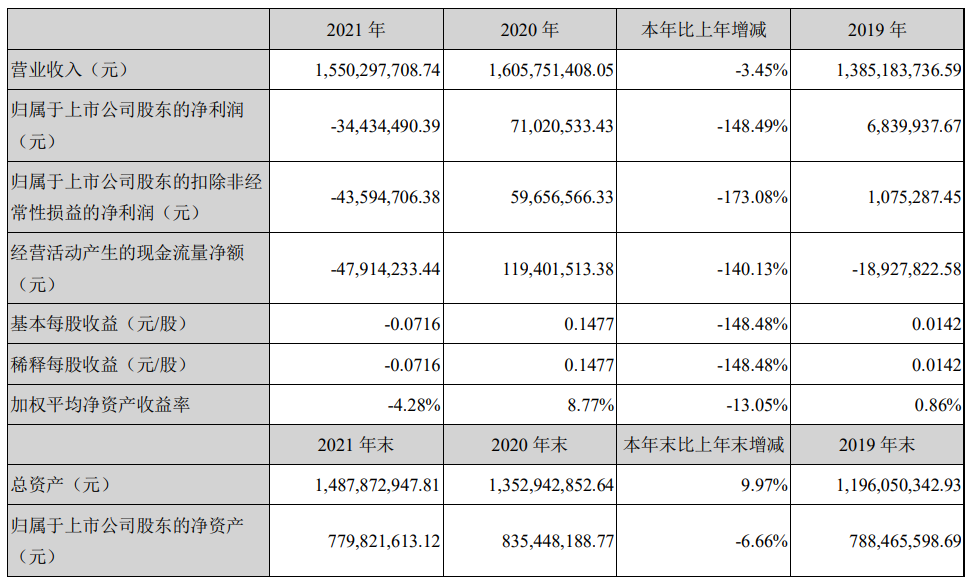

4月26日晚间,海欣食品股份有限公司发布了2021年年度报告,2021年,公司实现营业收入15.50亿元,同比减少3.45%;综合毛利率19.22%,同比下降5.42个百分点;综合费用率20.38%,同比增长2.24百分点。报告期内,公司实现净利润-3,443.45万元,同比减少148.49%。

2021年各原材料价格上涨,大宗商品价格波动引起包装、辅材等价格大幅上涨,速冻食品行业在生产端承压,销售端同时面临社区团购等新渠道较大冲击,商超渠道的客流下降,主流速冻食品企业商超渠道收入影响明显。

疫情改变了消费者购物偏好、频次以及场景,作为消费主力的年轻一代,他们善于利用互联网技术手段,利用“安利”、“种草”、“拔草”等形式,选择更加有实力、更加健康、更加放心消费的食品,也促进了电商渠道渗透率的提升。渠道正在不断裂变和相互迭代演进,为速冻食品的销售提供了新的发展机遇。

01

报告期内公司主要完成以下工作

(1)加强管理,夯实扁平化稳健经营

报告期内,公司围绕组织扁平化管理,实现高效、强化的联动机制,更加贴近市场与客户,取消大区职能,以省区为经营单位进行良性竞争,实现优胜劣汰,激发公司内生性动力。同时,公司坚持数字赋能,信息化生态平台落地,推进管理提升、促进供应链协同,提高管理效率,助力公司可持续发展。

(2)安全生产,助力长效化低碳发展

报告期内,公司认真落实各级政府关于安全生产、环境保护和能效双控等工作要求,以及新冠肺炎防控工作的部署,进一步加强相关工作的责任意识。公司构建和完善设备管理体系,实现设备全生命周期管理,加强对关键装置和重点部位实行重点管控。为进一步提升安全环保水平,公司加大安全环保设施的维护,优化工艺技术,有效减少碳排放,加强对碳资源的排查和管控,坚持绿色发展。

(3)深耕渠道,挖掘多元化消费偏好

报告期内,公司加速渠道下沉,大力推动渠道纵深发展,优化产品结构和组合,散装称量产品与定量装产品协同发展,用不同产品组合全渠道市场渗透。同时,加强薄弱市场和地区的开发力度,充分挖掘潜在客户,拓展新产品市场,提升公司产品知名度和品牌影响力。

(4)持续研发,满足差异化市场需求

报告期内,公司根据各地不同区域差异化需求,完成特通渠道、大海欣系列共计21个新品的调试工作,包括鱼皮角、荔枝虾球、好呷丸系列、水晶虾皇饺等。报告期内,公司继续加大知识产权方面的开发力度,共新申请15项发明专利,16项实用新型专利。截至报告期末,累计获得专利82项,其中发明专利25项、实用新型专利57项。

(5)产能扩张,稳步推进工程建设

报告期内,公司扩产项目根据项目规划和公司实际情况稳步推进中。其中,连江新建年产十万吨速冻鱼肉制品项目已完成综合楼主体结构施工,冷库、车间、配套设施等工程按进度建设中;舟山海欣水产项目已完成包括厂房、办公楼、配套设施等基础工程施工,目前设备陆续到厂正在进行安装调试,预计6月中下旬完成搬迁;东山腾新二期扩建项目(主要为优化

和增加常温休闲食品产能)目前已基本完成土建主体施工;江阴百肴鲜已搬迁至新租赁工厂生产;山东海欣吉强项目在前期委托生产和整合营销渠道的基础上,新工厂于2021年10月启动厂房装修和配套设施建设。

02

报告期内亏损的原因分析

(1)下游消费环境变化、行业竞争加剧影响销售收入增长

宏观环境方面,近两年的疫情冲击一定程度上抑制了居民消费倾向,宏观数据显示2021年全国居民人均消费支出占人均可支配收入比重为68.61%,相比2019年疫情前的水平下降了1.54个百分点。下游餐饮业复苏也未达预期,我国餐饮业市场一直健康成长,在疫情发生前五年,餐饮收入年复合增长率为10.1%,而2021年全国餐饮收入仅恢复到与2019年疫情前相当的水平(相对2019年增长0.37%)。下游零售市场方面,2020年突发疫情速冻食品行业整体销量出现大幅增长,2021年后疫情时代部分疫情初期的非理性消费、囤货性消费减少,尤其是商超和BC类渠道消费量明显下降。同时2021年不同区域疫情反复情况也导致相应区域的物流、存储和正常销售受阻,抑制了局部地区的销售增长。

近两年行业多家头部企业均有产能扩张,产能消化压力增加,行业竞争加剧,为应对竞争,维持市场份额,公司不得不加大促销力度,导致除鱼极以外的产品2021年销售单价均有所下降。

(2)渠道和产品结构变化拉低综合售价,影响毛利率水平

受下游消费环境相对低迷、社区团购和到家业务等新业态的挤压等双重作用,2021年商超和BC渠道的销售出现大幅下降。社区团购和到家业务等新业态处于积极扩张阶段多以低价促进销售的方式抢占市场份额,公司在保证客户利益和品牌象的前提下,选择部分头部规范平台进行合作,部分市场份额被挤占。2021年公司商超和BC渠道的销售收入同比下降了接近30%,而以上渠道是公司高毛利产品的主要销售渠道,由此导致公司综合毛利率下降。

(3)内外部因素共振导致成本上升,进一步降低毛利率2021年受疫情和国际环境影响,大宗商品价格出现大幅上涨,公司生产所需的原材料、人工、能源、运输等成本均出现不同程度的上涨。同时公司为缓解近几年日益突出的产能供应不足问题,于2020年前后采用并购、租赁和自建的方式扩充产能,由于下游销售拓展未达预期、新收购工厂在产品和管理等方面尚处于磨合期、部分新增产能尚处于建设期、疫情导致异地招工困难等原因,导致公司综合产能利用率偏低、相关人员和费用增加拉高单位成本,进一步降低公司综合毛利率水平。

(4)收入未达预期费用及费用率提升,降低盈利水平

费用方面,因疫情时期社保减免等政策逐渐取消,员工薪酬及福利费用同比增长较多;基于2021年的行业环境公司在年初制定的预算相对激进导致上半年市场费用、促销员薪酬、商超费用等投放相对较多;2020年受疫情影响部分差旅、业务待和会务等公司无法开展而相关费用基数比较低,报告期内这部分费用恢复到正常水平,同比出现了比较大的增长。2021年下半年开始公司调整了费用投放和管控政策,降本增效费用率有所下降。

(5)长期股权投资和商誉减值,增加亏损幅度

报告期内,公司根据中企华评估有限公司出具的相关评估报告,对江苏百肴鲜食品有限公司计提商誉减值准备487万元,对上海猫诚电子商务股份有限公司的长期股权投资计提了减值准备188万元,两项资产减值导致公司亏损加剧。综上所述,2021年度公司受下游消费环境变化、行业竞争加剧、渠道和产品结构调整、原材料人工能源等成本上升、社保减免等政策逐渐取消费用率提升等因素共同作用,导致公司2021年度营业收入未达预期、综合毛利率下降,2021年度净利润出现亏损。

阅读15

本内容仅代表作者独立观点,不代表平台立场,食业头条仅提供信息存储空间服务。

未经允许不得转载,授权事宜请联系shiyetoutiao2020@163.com;如对本稿件有异议或投诉,请联系shiyetoutiao2020@163.com

冀公网安备13010202002096

冀公网安备13010202002096